社会人なら絶対に知っておいた方がいい正しい株式について、URUオンラインスクールで分かりやすく解説してもらった内容のアウトプットです。

投資ブームの波に乗って、NISAなどをきっかけに投資を始める人がどんどん増えています。

でも、ふと考えてみてください。

「株式会社って何?」

「株ってどういう仕組み?」

――実はこれ、きちんと説明できる人は意外と少ないんです。

普段あたり前のように「会社で働く」「株価が上がった・下がった」と聞きますが、その“株式会社の基本”を本当に理解している人は少数派。しかも今さら人に聞きにくいテーマだったりします。

けれど、資産を築いている人の多くは“株式”を味方につけているのも事実。

だからこそ、投資を始めるならまずは「株式のしくみ」を押さえておくことが大切です。

今回は、株式会社について 中学生にも説明できるレベル にかみ砕いてまとめました。

一度ここで復習して、「株」の歴史を知り、投資やお金の知識の土台を固めていきましょう!

株式会社のはじまり

16世紀の終わりごろ、ヨーロッパでは胡椒やクローブ、ナツメグといったスパイスが、とても高価で貴重なものでした。オランダの商人たちは、東インドへ船を出してスパイスを手に入れようとしましたが、その旅には大きなリスクがありました。嵐で船が沈んだり、海賊に襲われたり、そして旅そのものにも莫大なお金がかかります。

そこで誕生したのが「オランダ東インド会社」です。

この会社は、たくさんの人からお金を集めて船を出し、スパイスを運びました。そして、手に入れた利益を出資した人たちに分ける仕組みを作ったのです。

このときに使われたのが「株(Share)」という考え方。出資した金額に応じて株を持ち、その株の数に合わせて利益を分け合う――まさに、現代の株式会社の原型となった仕組みです。

株式会社とは

- つまり「みんなでお金を出し合ってつくる会社」 です。

- そのお金を出した証拠として 「株(かぶ)」 という紙(実際にはデータ)をもらえます。

- 株を持っている人を 株主(かぶぬし) と呼びます。

そう、株式会社は資本金を元に作ります。

もしあなたがラーメン屋さんを開きたいとします。でも開店するには お金がたくさん必要 でよね。

- 自分一人のお金だけでは足りない

→ そこで「みんなから少しずつお金を集める」仕組みが株式会社です。

投資家が安心して株式会社に投資するには

あなたが投資家だったとして、経営状態がよくわからない企業に投資をしようと思いますか?どんな会社か、経営はどんな状況か、将来性はあるか、そういったことからリスクとリターンを考えて投資をすることでしょう。

投資家が安心して投資をするためには、会社の経営状態や将来性がしっかりわかることが大切です。大企業であれば決算情報や事業内容が広く公開されていますが、中小企業の場合はそうはいきません。中小企業の株式にはどのような特徴があるのでしょうか。

中小企業の株式の特徴

- 株の値段を自由に決められる 例:「うちの株は1株10万円です!」

- 経営の情報はあまり公開されていない 嘘の情報でお金を集めるリスク(詐欺)がある

- 投資家にとって安心して投資するのは難しい 経営状況や財務の本当の状態がわかりにくい

このような状態で、普通の投資家が中小企業に投資するのは難しいでしょう。

投資家が安心して投資するには、

特に中小企業に投資したい場合、専門の第三者機関に依頼して会社の経営や財務状況を詳しく調べてもらうことがあります。この調査を デューデリジェンス(略してデューデリ) と呼びます。

とはいえ毎回沢山の会社について調べるというのは現実的ではないですよね。

ここで重要になるのが 日本取引所グループ(JPX) の仕組みです。

簡単に言えば、出資して欲しいと思う会社と、儲けたいと思う投資家をマッチングさせる場所です。

- 投資家と企業をつなぐ「会員制クラブ」のような場所

- 投資家が安心して投資できるよう、企業には一定の基準を課す

- 市場区分(東証プライム、スタンダード、グロースなど)ごとにルールや条件がある

出資を集めたい、投資家から信頼されたい中小企業は、定められた基準を満たすように努力します。そして、その基準をクリアして初めて株式市場に参加することが出来るのという仕組みです。

投資を安心にするしくみ

じゃあ、どうすれ投資家は安心してその会社に投資できるのでしょうか?

実は、いくつかのルールや制度があります。

IPO(新規株式公開)とは

会社が証券取引所の基準をクリアして株式市場に参加することを IPO(Initial Public Offering:新規株式公開) と呼びます。

IPOを行うと:

- 会社は経営状況や財務情報を投資家に定期的に公開する義務がある

- 信頼性や透明性が高まる

- 投資家や取引先からの信用も増し、事業拡大のチャンスが広がる

会社は自分たちの経営状況をしっかりと公開しなければなりません。IPO(上場)した企業には、定期的に財務や経営の情報を投資家に開示する義務があります。

中小企業の視点から考えると、上場は単に株式を公開するだけでなく、会社の信頼性や透明性を大きく向上させる手段でもあります。経営状況や財務情報が公開されることで、投資家や取引先からの信用も増し、事業拡大のチャンスが広がります。

その分、投資家にとっては安心して投資できるようになり、企業にとっても多くの資金を集めやすくなる仕組みになっています。

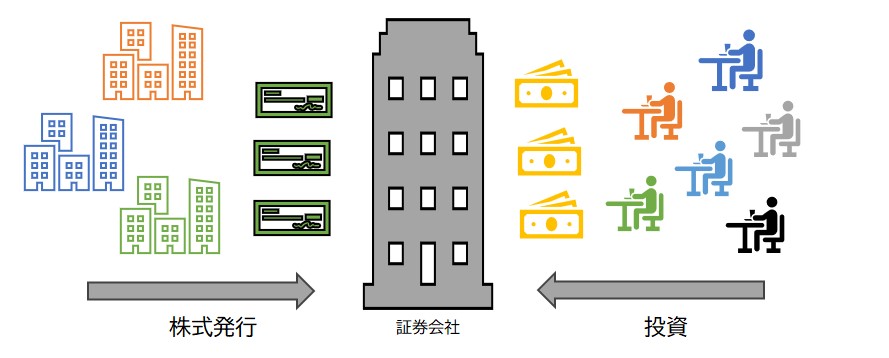

証券会社と上場の関係

証券会社は、会社の情報を集めて株を売買する市場を提供しています。そして 証券取引所に登録されて株が売買できる状態を「上場」と言います。例えると、魚市場で魚が売られているように、株も証券会社を通じて売買されます。

上場すると、

- 会社の信用が上がる → 銀行や取引先から信頼されやすくなる

- 誰でも株を買えるようになる → 会社のオーナーの一部になれる

- 会社の情報が公開される → 収入や借金の情報をみんなに見せる必要がある

こうしたしくみのおかげで、投資家は安心して株を買えるようになっています。ところが、、、

上場は必ずしもスゴイということではない?

「上場すると会社は信頼されて、お金も集めやすくなる」と聞くと、上場=すごい会社と思いがちです。確かに、上場には多くのメリットがあります。しかし、上場しているからといって必ずしも「儲かっている会社」「安心して投資できる会社」というわけではありません。

お金のある企業は、投資家から出資を募る必要がないこともあります。株を発行しなければ利益を配当する必要もありません。例えば、代表的な企業には以下があります。

- 森ビル(不動産・都市開発) 六本木ヒルズや虎ノ門ヒルズで有名な不動産デベロッパー。

- サントリーホールディングス(飲料) 山崎ウイスキー、プレミアムモルツなど世界的ブランド

- ロッテホールディングス(菓子・食品)ガーナチョコやキシリトールガムで有名。

- 小学館(出版社)「コロコロコミック」「少年サンデー」などの人気雑誌を発行。出版大手

投資家にとって大切なのは、上場しているかどうかよりも、会社の経営や財務の状態をしっかり確認することです。上場は確かに会社にとって大きなステップであり、信頼性や資金調達の面でメリットがあります。しかし、「上場=安心・儲かる」ではないことを理解しておくことが大切です。

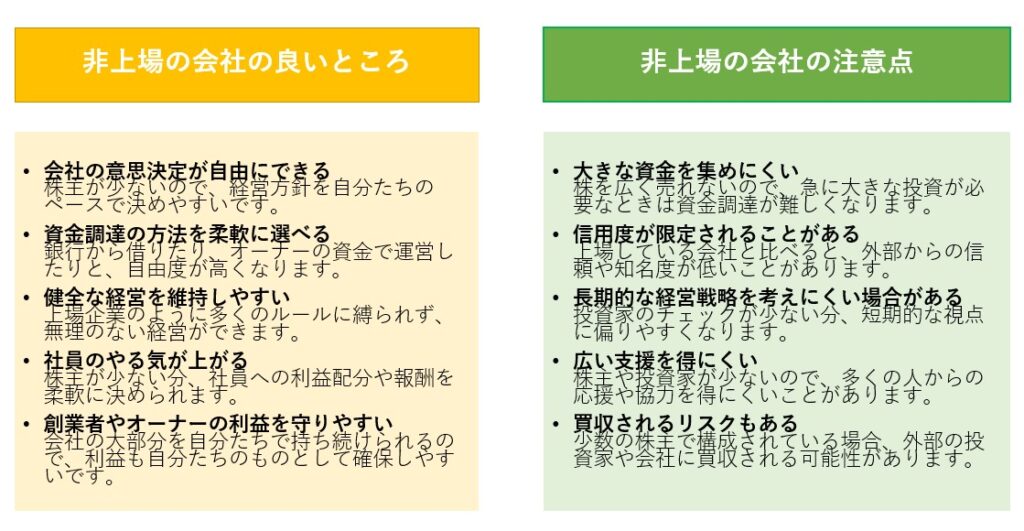

非上場の会社の良いところと注意点

非上場の会社は、株を広く一般の人に売っていない会社のことです。上場していない分、自由に経営できるのが大きなメリットです。非上場には自由度が高い反面、注意したほうがいいこともあります。

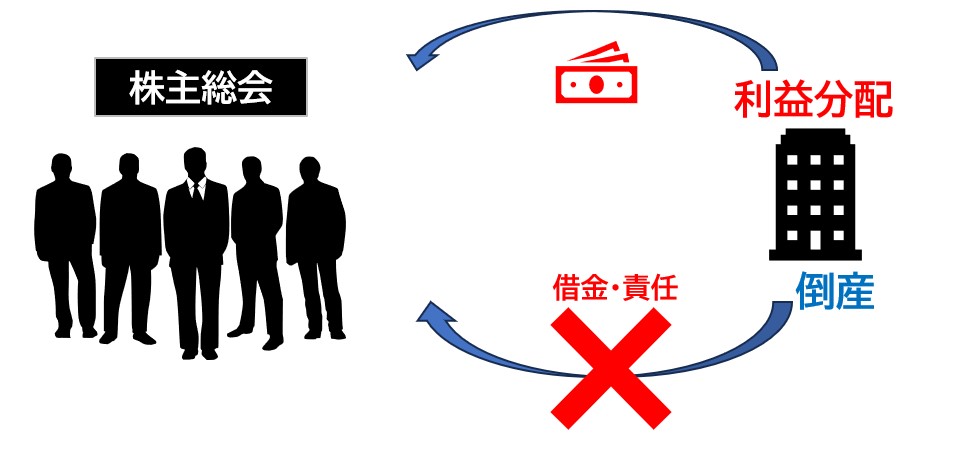

株主総会って何?

株主総会は、株式会社にとってとても大事なイベントです。株式会社は、株を持つ人(株主)が会社の一部を持っていることになります。株主総会では、株主が集まって、会社の大事なことを決めます。

株主総会で決めること

株主総会とは、会社のオーナーである株主が集まって、大事なことを話し合う場です。そこで主に決められるのは次のようなことです。

- 利益の配分 会社が儲かったとき、その一部をどれくらい配当として株主に渡すかを決めます。

- 役員の選出 社長や取締役といった、会社を動かす中心人物を決めます。

- その他の重要事項 会社のルールや大きな資金の使い道等、将来に関わる大事な方針の話し合。

でも、

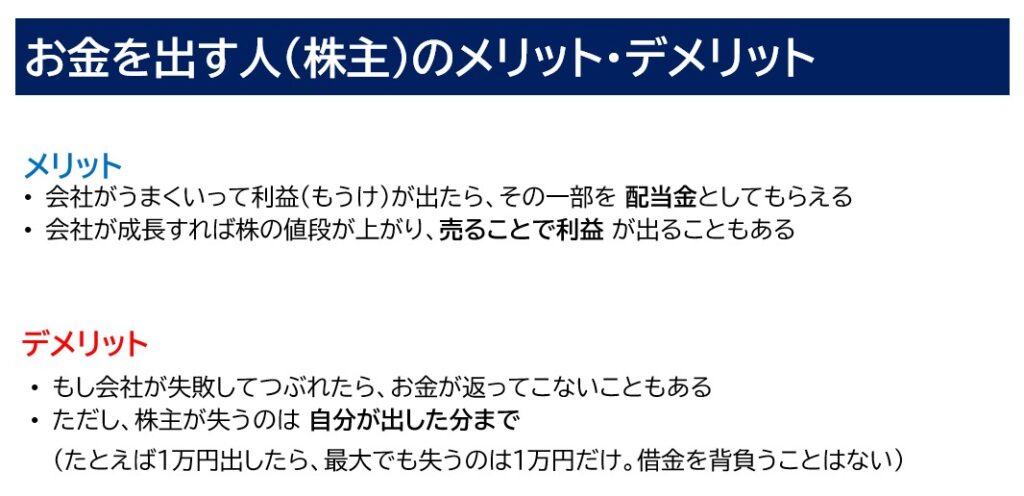

株主のリスクは出資した分だけ

株主は会社のオーナーの一部ですが、もし会社が倒産してしまっても、株主が会社の借金を返す必要はありません。リスクは「株を買うときに出したお金」だけ。借金やトラブルで個人的に責任を負うことはないのです。

- 株主は出資した金額だけがリスク

- 借金や会社のトラブルで個人的に責任を取る必要はない

つまり、株主は会社の意思決定に参加できる立場でありながら、会社が失敗しても生活に直接の負担がかかるわけではありません。こうしてみると、会社をつくるよりも「株主になること」を目指す方が魅力的に感じませんか?

ここまで読んできて、株式会社や株の仕組みが少しイメージできたのではないでしょうか。

会社に出資して株を持つということは、その会社の「オーナーの一員」になるということです。

株主は、会社が利益を出せば配当を受け取れたり、株主総会で意見を伝えられたりと、ただの「お客さん」ではできない立場に立てます。

つまり、株主になるというのは「会社を応援しながら、自分もその成果を分けてもらえる」という、とても特別な存在になることなのです。そして、その株主になることこそが「投資」。リスクとリターンを考えながら、自分が応援したい会社を選ぶのが投資の第一歩です。

株主ってすごい。だからこそ、投資は未来をつくるための大切な手段なのです。

株での利益の作り方

「株」といっても、実はさまざまな仕組みや手法があります。

どうやって株で利益を得るのか? その金額は本当に企業の価値に見合っているのか? 見るべきポイントを知り、知識を深めていくことが大切です。

1. 株主配当

会社ががんばって利益を出すと、その一部を「ありがとう」の気持ちとして株主に配ってくれることがあります。これを「配当」といいます。銀行の利息みたいなイメージです。たくさん株を持っていれば、その分もらえるお金も増えます。

2. 株主優待

企業によっては、株を持っている人に特別なプレゼントをくれることがあります。これを「株主優待」といいます。例えば、飲食チェーンなら食事券、テーマパークなら招待券、お菓子メーカーなら自社のお菓子セットなど。お得感があって人気の仕組みです。YouTubeおなじみの株主優待生活をしている桐谷さんはご存知でしょうか?

3. キャピタルゲイン

株を買ったときよりも高い値段で売ることで得られる利益を「キャピタルゲイン」といいます。例えば、1株1,000円の株を買って、その後1,500円に値上がりしたときに売れば、1株あたり500円の利益が出ます。株の世界では、この値上がり益を狙う人が多いです。

これらは株主だからこそ手にできる魅力ですが、一方で株価が下がることもあり、リスクがあるのも事実です。だからこそ、投資では「メリットとリスクの両方を正しく理解すること」がとても大切です。

知識を持っていれば、不安に振り回されずに安心して投資を続けることができます。

投資は一度にすべてを学ぶものではありません。少しずつ知識を積み重ねながら、会社やお金の仕組みを理解していくことが、将来の大きな力になります。

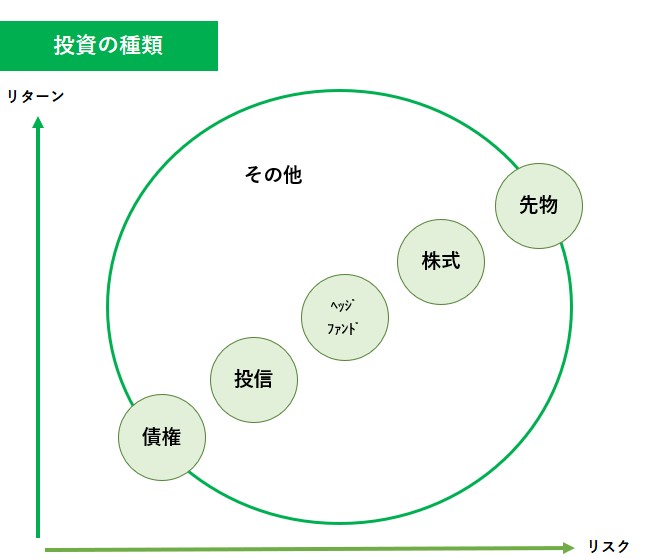

投資の種類

投資には必ず【リスク】と【リターン】があります。もちろん株もその一つです。

「短期間で資産が2倍!」なんてうまい話は存在しません。そんな話に飛びつけば、詐欺に巻き込まれる可能性すらあります。だからこそ、正しい知識を持つことがとても大切です。

低いリスクで安定したリターンが得られる「債権」から、ハイリスク・ハイリターンの「先物」まで、投資の種類によって特徴は大きく異なります。

債権:リスクは低いけれど、リターンも小さい

株式:中リスク・中リターン。多くの人が取り組む代表的な投資

先物取引:値動きが激しく、リスクも大きいが大きな利益の可能性もある

投資を始めようとするとき、まず考えるべきは「自分はどれくらいリスクを取れるのか?」ということです。安定を大事にしたいのか、それとも積極的にリターンを狙いたいのか。人によって答えは違いますが、どちらのスタンスでも必ず耳にするのが「株」です。

会社がどんなふうに成り立ち、どんな理由で「株」を発行するのか。ここを押さえることで、株の意味や投資の面白さがぐっと身近に感じられるようになるのです。だからこそ、まずは株式会社からお話ししてきました。

さいごに

知識のないまま、流行りの投資を始めるのはとても危険です。

いきなり「株」を買うのではなく、「自分で稼ぐ力」や「資産を増やす・守る知識」を少しずつ身につけていくことが大切です。今からでも遅くはありません。むしろ“今さら”だからこそ、学びを始める価値があります。

ちょっと余談ですが、次の数字、何を表していると思いますか?

去年の3倍

これは、昨年と比べて増えた“リストラ件数”です。

景気や働き方が大きく変化する中で、会社に頼りきりでは安心できない時代になっています。居酒屋でのひとときも大事ですが、その時間をほんの少し「自分への投資」にまわすだけで、未来は確実に変わっていきます。

URUオンラインスクールでは、マーケティングや財務スキルに加え、投資に必要な知識まで幅広く学べます。しかも、ただの理論ではなく、実業家の竹花さんが自身の経験をもとに解説してくれるので、まるで友達と気軽に会話しているような感覚で学べるのが魅力です。難しくて眠くなりがちな財務の話も、気づけば夢中になって聞いてしまうほど。

次回は、株価の動きやチャートの見方について一緒に学んでいきましょう。

学びを続けることこそが、投資への一番の安心につながるのです。

「学び」少しでも興味を持っていただけた方は、スクールの無料体験入学も可能です!